客观估值:Tesla 到底贵不贵?

Tesla 算是一个非常两极化的公司。粉丝们称Tesla为世界上最伟大的公司,同时也有很多专家不看好,认为Tesla 严重高估。

今天我来挑战用比较客观的角度来分析、拆解Tesla 的估值。不管是Bull 还是 Bear,让我们暂时放下歧见,好好地来交流看看。

(Disclaimer: 我个人倾向于看好, 但始终对Tesla 有所保留,所以感觉个人还是比较客观的,不过我个人对未来科技都很看好,所以我的分析还是有可能偏乐观的,请朋友们指点。)

这篇文章里,我们会:

·

探讨TSLA一些让人误解之处。

·

拆解Tesla EV, Full-Self

Driving (FSD) 和 Solar & Energy Storage 业务与估值。

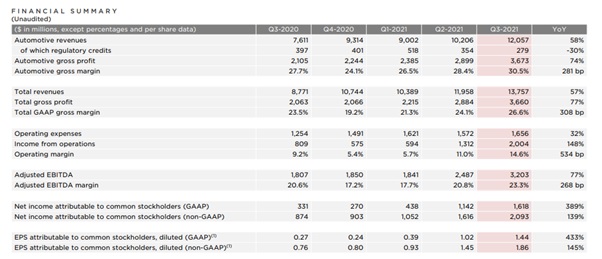

浅谈Tesla最新财报:

Tesla 不久前刚刚发布了2021Q3 的财报,那我们就以这份最新的财报来做标准。我们先来简单地分析一下。

误解(一): Tesla 是亏钱公司

从上图可见,Tesla 已经好几个季度都有Net Profit 了。“Tesla 是亏钱公司” 在2020 年前确实是正确的,但自从成功Scale Up Model 3 车型之后,Tesla 的Net Profit 就在稳步提高了。

“Tesla 是亏钱公司”这个印象应该要改一改了。

误解(二): Tesla 靠Regulatory Credit赚钱

从最新的季度报告来看,Regulatory Credit $279 million 占了Automotive Revenue $12.1 billion 的 2.3%,很小一部分罢了。当然,也会有朋友争论说 这个 Regulatory Credit 是净赚的,所以Net Profit 应该剔除 Regulatory Credit。很合理的分析。

从Net Profit 的角度来看的话,Regulatory Credit $279 million 占了GAAP Net Income $1.62 billion 的 17.2%。虽然还是蛮大的,但是即使没有Regulatory Credit,Tesla 也已经有能力靠卖车获得净利了。而且这个Regulatory Credit 的占比应该会越来越小。

所以,“Tesla 靠Regulatory Credit赚钱” 这个印象也应该改一改了。以前我总拿这个Regulatory Credit 来回应Tesla Bull 的论述,不过这次我不得不承认 Tesla 做得很好。

另一个我刚发现的有趣的点:

虽然Tesla 的产量比Ford 和 Toyota 都小,但Tesla 不管是Gross Margin 还是 Net Margin 都已经胜于Ford 和 Toyota 了。要知道,Ford 和Toyota 的规模比Tesla 大5至10 倍,规模效应应该会让它们的成本更低,更好赚才对。Tesla 却反而赚得更多。

有没有可能是Tesla 的整体定位比较高档呢?我查了一下 BMW,它的Gross Margin 在18%, Net Margin 在9.6%,跟Toyota其实差不多罢了。

那比较合理的可能性就是Tesla Gigafactoty 的功劳了。Tesla 也说它们的China Gigafactory

已经scale 起来了,所以有operational efficiency,看来Gigafactory 真的很厉害。Tesla 也说它们的目标是把美国Fremont的Gigafactory 的生产效率再提高个50%。都这样强了,还要再提高,Tesla 要求真的很高。

所以,Tesla 的margin 还是有空间在进一步提高的。

Tesla 的估值:

Electric Vehicle (EV) 电子车业务:

Elon Musk 和Tesla 都说它们的生产目标是每一年成长50%,预计2030年 可以年产 20 million 辆电子车,是2021 年的20倍以上! 目前,全世界每年可以产90 – 100 million 辆车。Tesla 一家就要占20 million 了,野心很大。

感觉上很多时候,很多人都会认为Tesla 和Elon Musk 给的预估都很夸张乐观,我也有同感。

我们来验证一下Tesla 有什么证据来支撑。

Tesla 最新的财报有给一些线索:Gigafactory Berlin 和 GigaFactory Texas 正在建造当中预计2022年就可以用了。据说Giga Berlin 有600-700k 的Annual Capacity,如果assume Giga Texas 也是如此的话,那Tesla 2022 –

2023年就会有2 million 以上的Annual Capacity。

而且,Tesla 的选址都考虑到未来的扩张,所以工厂周围都有很多保留地可以扩建工厂,Gigafactory 1 据说就只用了30%的地方。如果每个选址都是类似情况的话,Tesla 应该可以在现有选址达到4-5 million

的年产量。

Elon Musk 所说的每年50% 的扩产,应该是plan 到未来的4-5 年去了。Visibility 到2030 年我不敢说,但到2025 年应该没问题。当然,我们assume 人们对Tesla 电子车的需求量真的有这么大。

目前每台车的平均价是$50,000。我们预算接下来会是$40,000 好了,因为Tesla说未来会推出$23,000 的车款。不过,未来的Cybertruck 又是要价比较高的车款。而且因为通货膨胀,Tesla 最近也宣布涨价$2,000就是了。拉长补短之下,我觉得$40,000 平均价蛮合理的。

4 million 台车 x $40,000 平均价 = $160 billion FY2025 Revenue

Assume Tesla Net Margin 可以达到12%,Tesla 最近宣布接下来会在低价车款用上比较便宜的电池,售价不变的话,Net Margin 应该会更高。Tesla 最新季度的Net Margin 是11.1%, 我预计2025年可以达到12%好了。

$160 billion Revenue x 12% Net Margin = $19.2

billion FY 2025 Net Profit

那我们应该用多少的PE 来算呢?Toyota 的PE 长期在9-10 之间。Ford PE幅度太大,没有什么参考价值。我们以Toyota 的PE 10 来做标准好了。不过,Toyota 的PE 10 是多年没有成长的PE。

Toyota 的Net Profit 自2014 年大爆发之后,6-7年以来都没有太显著的成长,所以PE 低。Tesla 的情况就不一样了,Revenue 每年增长50% 的话,由于规模效应的关系,Net Profit应该会成长更多才对,不过我们assume 每年50% 就好。

每年成长50%的公司到底值多少PE 呢?这是一个很让人头痛的问题。

我就预算PE 40 好了。为什么PE 40呢?

PE 40 , Growth rate 50%的话,只要经过3年的时间, PE 就已经拉低到和Toyota 差不多的level 了。市场是看未来的,我觉得PE 40 不会很过分,而且Tesla 是电车龙头,我们还没把 龙头溢价算进去呢。老实说,我觉得Tesla 卖PE 40的话应该是很低估它了。Amazon 长期 PE 1000 也是这么卖,不过Amazon 是故意拉低Net Profit的,所以可能不适合拿来做比较。

总之,我觉得PE 40 蛮保守的了。

Net Profit $19.2 billion x PE 40 = $768

billion Market Cap in 2025

在2025 年,EV segment 市值预估值 $768 billion。

FSD Segment:

很多人会说,Tesla 的FSD 都还不是真正的自动驾驶,我们不应该算进来。

我个人持反对意见,因为即使FSD 还不是自动驾驶,Tesla 还是可以把它当高级的 “驾驶辅助 (Driving Assistance)“ 来卖的,只要它持续进步,相信客户们都会买单。

这几乎是势在必行的了。所以,还是有必要把这部分算进去。

Full-Self Driving (FSD) 的订阅费是$199/月。Forbes 2019 年的一篇报道说 30-40% 的Tesla车主会选购AutoPilot (现在更先进的是FSD 了)。保守一点,我们预计20%的Tesla车主订阅FSD 就好了。

根据这个列表,到2025年 Tesla 的累计造车量来到了11.55 million 台车。我们去掉2021年以前的车,拿10 million 来当整数就好。

10 million 台车 x 20% 装载 FSD x $199 / 月 x 12 个月 = $4.78 billion 2025 Revenue

由于FSD 是Software, 没有太大成本的,margin也应该很高,成长也会很高,所以这个segment 的估值应该要远比 EV Segment 高。

如果车的产量都可以有50% 增长,那FSD Segment 由于基数小,lag behind EV

segment, 所以FSD Segment 的Revenue 有100% 的年增长都不奇怪。

我给它PS ratio 30 好了。在现在的市场情况下,很多的SaaS 成长有60-70%的,PS ratio 来到30 是很正常的。而且,FSD 不是说想复制就可以轻易复制的,它应该要有溢价,我们统统不算,用 PS 30 好了。

Revenue $4.78 x PS ratio 30 = $143.4

billion Market Cap in 2025

FSD Segment 在2025 年 值$143.4 billion。

Solar, Energy Storage & Others Segment

这个Segment 有Solar,MegaPack battery, Insurance 等等,很杂,所以最难给出一个估值。

要找出估值,就必须有两项资料:成长率 和 Price Ratio。为方便起见,Price Ratio 这里我们就用 Price-to-Sales (PS) ratio 吧。

好,首先来看看成长率。对比去年同期,这个部分成长了差不多46%。

Tesla 季报里有说,Megapack 的capacity 应该会在未来大增。毕竟Tesla 目前的心思都在电车上,等它缓过神来就会更专注在 Solar 和 Battery 的业务了。所以未来可期。这里我们就assume它会以CAGR 40% 继续成长好了。

这个Others Segment 在2021 年预计有$6.5 billion 的Revenue。年成长率40%的话,2025 就会有接近$25 billion 的Revenue。

估值怎么办呢?

我参考了一下2家Solar 公司的估值,但这两家的Solar 业务未必跟Tesla 一样,只是参考罢了:

多年来没什么成长的 First Solar 的PS ratio有4, 而年成长率30% 的SolarEdge 有PS 10。由于Tesla Others Segment 太杂了,很难估值,看在它有40% 年成长率的份上,我就给个PS 10 吧。其实个人觉得这预估有些保守了,因为Solar 和 Battery 都是新能源、新科技,通常估值都很高的。

好,那我们来算一算:

Revenue $25 billion x PS ratio 10 = $250

billion Market Cap at 2025。

Tesla 的 Others Segment 在2025年预估值$250 billion。

Tesla

总市值:

把3 个Segment加在一起:

EV ($768 billion) + FSD ($143 billion) + Others

($250 billion) = $1.16 Trillion at 2025。

根据我们的预估,Tesla 在2025年的fair value 会是 $1.16 Trillion。

那Tesla 有overvalued 吗?

Tesla 在前阵子刚刚跨过了 $1 Trillion 估值的里程碑。根据我们以上的估计,$1

Trillion 已经是2025年左右的fair value 了。现在买的话,就是买贵了4年左右。

不过,我们的预估相对来说还是偏保守的,我们都选择相对比较低的PE 或 PS ratio。而且,我们也没有算入 Tesla未来的业务,如:license FSD 给别的车厂、RoboTaxi 等等。根据Tesla 和 Elon Musk 的 track record, 没准多一两年 它们又会变出什么新的业务。这一部分的upside 我们并没有算进去。

Tesla 的未来业务 RoboTaxi 如果办成的话,应该会成为Tesla最值钱的业务。这也是为什么投资者对Tesla 的看法非常两极化。Bulls 认为这些黑科技一定会成功,时间问题罢了。Bears 则不那么认为,所以只看当前的估值的话,就是已经买贵了好几年了。

总结:

总的来说,Tesla 贵不贵真的是见仁见智的。这篇文章的目的是单纯想要给各位算一算 Tesla 的估值,至少有个参考。

不过,像Tesla、Amazon 等 这种百年一见的公司,几乎是没有机会让你买便宜的。最后是看买贵了多少而已。

希望这篇文章有给你一些想法。那你觉得Tesla 的$1 Trillion valuation 到底有没有Overvalued 呢?请留言让我知道,也欢迎到telegram来和我交流哦:https://t.me/joinchat/SpbPJcgw66oxODQ1

注:以上的分析只是例子,不是投资建议。投资有风险,投资前请一定要做功课,独立思考和咨询投资专家。分析只是参考用的,请一定要自己加以分辨。